El historial crediticio de una persona sirve para saber cuál es la calificación que se tiene en las centrales de riesgo, basado en los hábitos como deudores. Es importante para el momento en el que se quiera aplicar a un préstamo bancario. Este historial es un registro detallado que incluye información sobre créditos anteriores, pagos realizados a tiempo, retrasos o incumplimientos, lo cual es evaluado por entidades financieras al momento de decidir otorgar un crédito nuevo.

El historial crediticio es la recopilación de tus hábitos financieros, que genera un puntaje o "score" utilizado por bancos y entidades para evaluar el riesgo de prestarte dinero. Sirve para que las entidades financieras evalúen qué tan riesgoso podría ser prestar dinero o conceder créditos a alguna persona.

En Colombia, hay varias entidades encargadas de recopilar esta información. Las más conocidas son Datacrédito y TransUnion (CIFIN). Estas organizaciones reciben datos tanto de instituciones financieras como empresas prestadoras de servicios.

Recuerda, construir un buen historial crediticio no ocurre de la noche a la mañana; requiere disciplina financiera constante y decisiones inteligentes respecto al uso del crédito disponible.

Tener vida crediticia y un buen historial crediticio es crucial en Colombia, ya que refleja cómo has manejado tus deudas y obligaciones financieras en el pasado. Esto influye en varios aspectos importantes:

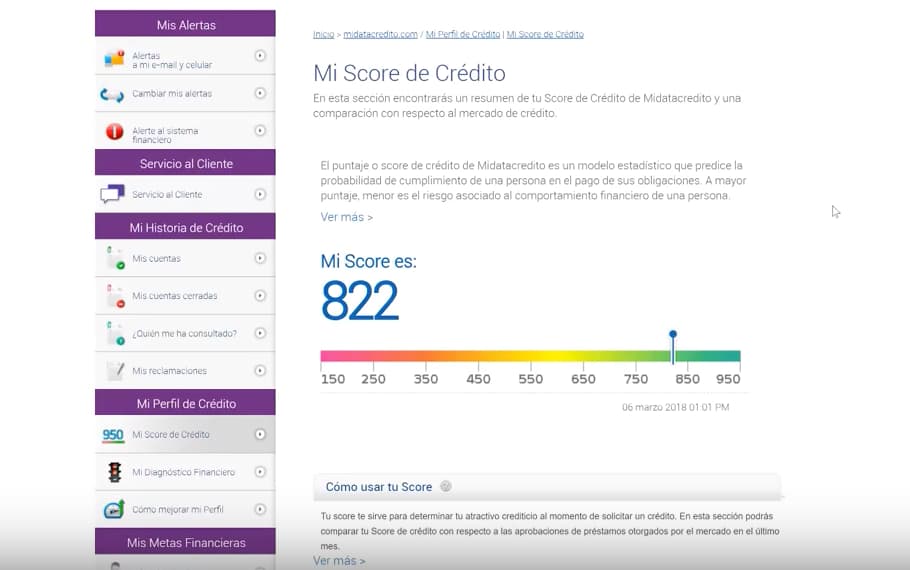

Una de las principales ventajas de registrarte en la plataforma MiDatacredito es que puedes acceder a tu historial crediticio completo. Además, podrás ver tu puntaje o "score", que es el número que los bancos utilizan para evaluar tu capacidad de pago.

Tu puntaje, predice tu probabilidad de cumplimiento en el pago de tus obligaciones financieras en los próximos meses. Mientras más alto sea tu puntaje, los bancos considerarán que tienes mayor probabilidad de cumplir con el pago de tus obligaciones financieras, lo que reduce el riesgo percibido al momento de solicitar un crédito.

En Colombia, Datacrédito (Experian) es una de las principales entidades encargadas de recopilar y administrar la información sobre los hábitos de crédito de las personas y empresas. Acceder a tu historial crediticio en Datacrédito es fundamental, ya que este reporte refleja tu comportamiento financiero y es utilizado por bancos y entidades para evaluar las solicitudes de crédito.

Datacrédito ofrece varios canales para que puedas consultar fácilmente tu historial de crédito y conocer detalles como tus obligaciones vigentes, pagos puntuales, saldos vencidos, puntaje crediticio y más. A continuación, te explicamos las diferentes opciones disponibles

Sea cual sea el método que prefieras, es recomendable revisar periódicamente tu historial crediticio en Datacrédito para estar al tanto de tu situación financiera y detectar cualquier posible error o inconsistencia para su corrección oportuna.

Consultar el historial crediticio en Datacrédito Experian es relativamente sencillo. Sigue los pasos:

Usando tus hábitos financieros, estas entidades generan un puntaje para cada persona. El Puntaje de Crédito, que se traduce en un valor numérico (de 150 a 950), es un resumen tuyo que se puede ser usado por todas las entidades financieras.

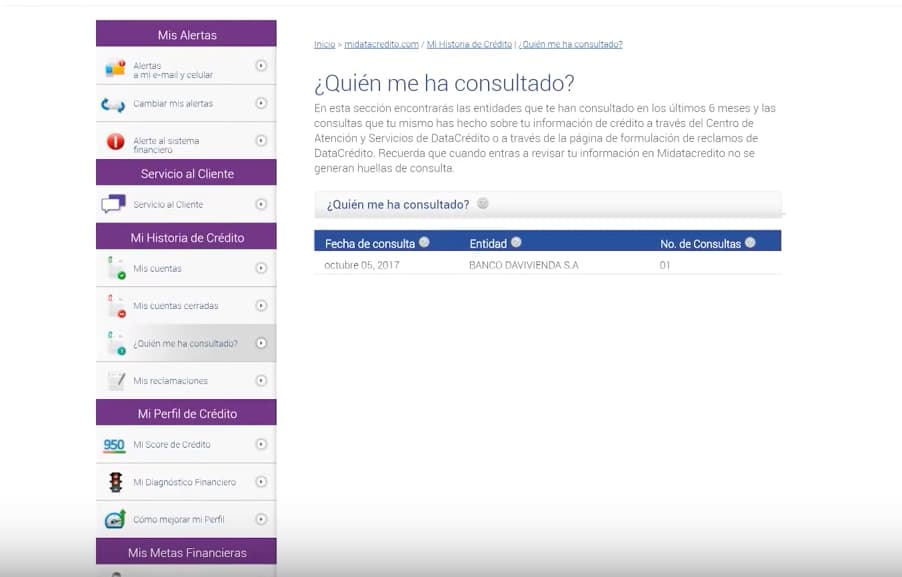

Una vez te registras a midatacredito.com, podrás ver cuáles entidades financieras han consultado tu historial en los últimos 6 meses. Podrás saber la fecha y la cantidad de consultas que la entidad bancaria ha realizado. También verás las consultas que se han realizado a través de otros medios.

Además de la consulta por internet, también tendrás otras opciones para que conozcas tu historial crediticio.

Si el registro por Internet se vuelve muy complicado, otra opción es hacer una solicitud por escrito a Datacrédito. La entidad tendrá 15 días hábiles para contestar tu solicitud. Los requisitos para enviar la carta se pueden encontrar en la siguiente página.

Existen varios centros de atención distribuidos en algunas ciudades del paìs (Bogotá, Medellín, Cali y Barranquilla). Estos se denominan CAS o Centros de Atención y Servicios

Transversal 55 No. 98 a – 66 local 215 – 216 Centro Comercial Iserra 100. Barrio La Castellana.

Lunes a viernes: 8.00 a.m. a 4:00 p.m. (Jornada continua) Sábados: 9:00 a.m. a 1:00 p.m.

Calle 22N No. 6AN – 24 Torre B Oficina 301. Edificio Santa Monica Central.

Lunes a viernes: 8.00 a.m. a 3:00 p.m

Cra 43A No. 1 A sur – 29 Of. 705. Edificio Colmena. Barrio El Poblado.

Lunes a viernes: 8.00 a.m. a 11:30 a.m. y de 2:00 a 3:00 p.m.

Calle 74 No. 56 - 36 Oficina 706 Centro Empresarial INVERFIN

Lunes a viernes: 8.00 a.m. a 11:30 a.m. y de 2:00 a 3:00 p.m.

Otra opción es utilizar el servicio de agendamiento de citas ofrecido por Datacrédito

Al ingresar a este módulo, deberás ingresar tu información personal (Tipo y número de identificación, primer apellido, segundo apellido, nombres, fecha de expedición de la cédula y correo electrónico). Una vez completes los pasos requeridos, se generará un número de cita

Otra forma de ver tu historial crediticio es a través de lo que anteriormente se conocía como CIFIN (Central de Información Financiera), que a partir del año 2016 fue adquirida por la compañía TransUnion

A través de Transunion, es posible tener un reporte de tu historial crediticio de forma rápida y económica.

Transunion te brinda la opción de conocer tu reporte de crédito de forma gratuita (sin el score de crédito). Para obtenerlo, puedes registrarte en el siguiente enlace donde te pedrirán crear un cuenta propocionando tu información básica como número de documento, nombres, correo electrónico y número de celular

Si quieres conocer tu puntaje, tendrás que suscribirte a un plan pago por 1 mes, 3, 6 o 12 meses. El costo del plan de 1 mes cuesta $16.400 y el de 12 meses cuesta $100.800,

En los planes pagos tendrás acceso ilimitado al análisis y simulador de tu score.

Tienes una vida crediticia cuando has obtenido algún producto financiero de crédito, como una tarjeta de crédito o un préstamo. Al adquirir estos productos, se genera un historial de tus hábitos de pago ante bancos y entidades financieras.

Mantener buenos hábitos de pago, sin retrasos ni moras, es clave para construir una buena vida crediticia. Cumplir puntualmente con tus obligaciones financieras es una señal positiva para las centrales de riesgo.

Tu historial crediticio es uno de los principales factores que revisan los bancos al solicitar un crédito. Una buena vida crediticia te permitirá acceder a mejores tasas de interés y mayores oportunidades de financiación.

La forma más efectiva es mantener hábitos de pago puntuales y responsables. Asegúrate de pagar tus deudas a tiempo y no exceder tu capacidad de endeudamiento. Con disciplina financiera, tu historial crediticio mejorará gradualmente.

Algunas opciones son YaDinero, Bancupo, Solventa, Lineru, Wadana, One2Credit y Credissimo, entre otras. Sin embargo, es importante revisar tasas de interés y condiciones antes de adquirir estos préstamos.

Solicitar una tarjeta de crédito de cupo bajo es una buena opción para iniciar tu historial crediticio sin endeudarte en exceso. Usa esta tarjeta de forma responsable y paga puntualmente para generar un buen historial.

Además de los pagos puntuales, limita tu nivel de endeudamiento y diversifica tus tipos de crédito. Algunas entidades ofrecen tasas preferenciales a quienes mantienen un buen puntaje crediticio.

Un puntaje superior a 700 puntos se considera bueno. Por encima de 800 hasta 950 puntos, se estima como un excelente puntaje crediticio resultado de un comportamiento financiero sólido y buena capacidad de pago.

Tu capacidad de endeudamiento se define por tus ingresos y tu perfil crediticio. Es la cuota máxima que puedes asumir sin poner en riesgo tu estabilidad financiera. Los bancos utilizan esta información para establecer los cupos de crédito que pueden ofrecerte.